Online einkaufen und später bezahlen – „Buy Now, Pay Later“ (BNPL) ist gerade das Trendthema im E-Commerce. Pandemiegetrieben boomt der Online-Handel und damit die ungesicherte Kreditvergabe am virtuellen Point of Sale (PoS). Jeder dritte Konsument hat 2021 im deutschen E-Commerce eine Form von BNPL zum Bezahlen gewählt, wie eine Statista-Erhebung zeigt1. Bei einem Bruttoumsatz von über 100 Milliarden Euro allein im B2C-Onlinehandel ist das Umsatzvolumen enorm2. BNPL gehört zu den sogenannten Embedded-Finance-Angeboten. Diese Finanzdienstleistungen zeichnen sich dadurch aus, dass sie nahtlos in den digitalen Bestellvorgang integriert sind und von den Konsumenten mit wenigen Klicks abgeschlossen werden können.

1 Statista-Umfrage „Kaufe jetzt, zahle später“, 15.12.2021.

2 BEVH-Studie „Interaktiver Handel in Deutschland 2022“.

An den Banken weitgehend vorbei

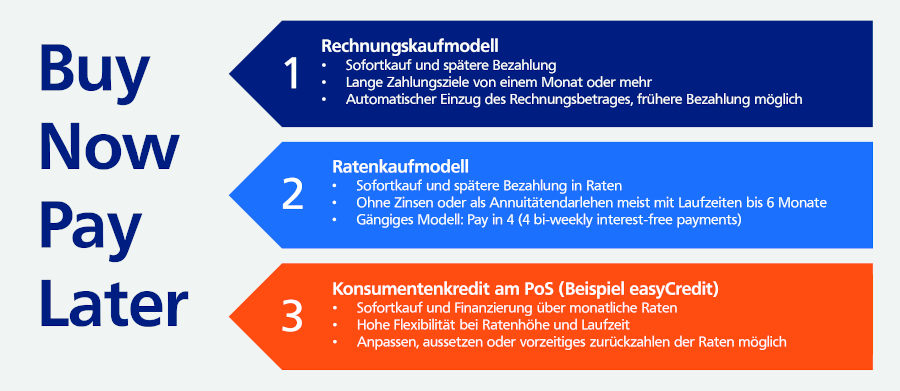

Wer vermutet, von dieser Entwicklung profitierten Banken, liegt falsch. Bisher beherrschen vorwiegend einige Drittanbieter wie Klarna, AfterPay und Paypal den Markt und teilen ihn unter sich auf. Lange hat der Bankensektor dies unberücksichtigt gelassen. Finanzdienstleistungen in Produkte und Services Dritter zu integrieren, schien für traditionelle Institute bislang zu weit weg. Das bot Nicht-Banken und hier insbesondere Fin- und Big-Techs jede Menge Raum für Eroberung. So wundert es nicht, dass sie heute für 28 Prozent der weltweiten Marktkapitalisierung im Financial-Service-Segment stehen. Tendenz steigend. Dabei ist das, was handwerklich in der Regel dahintersteckt, kein Fintech-Novum. Eine BNPL-Variante ist zum Beispiel nichts anderes als der aus der analogen Welt bekannte Rechnungskauf – nur eben im neuen digitalen Gewand. Konsumenten erhalten ihre Ware sofort und der Rechnungsbetrag wird erst später überwiesen. Häufig wird er nach 30 Tagen fällig, aber auch längere Zahlungsziele sind möglich. Eine andere Form von BNPL ist ebenfalls ein alter Bekannter: Der Ratenkauf. Er hat als „Pay in 4“ ebenfalls einen neuen Anstrich erhalten, funktioniert aber weiterhin nach dem bekannten Prinzip. Konsumenten zahlen – bisher – zinsfrei in gleichbleibenden Raten, meist mit einer Laufzeit von bis zu sechs Monaten.

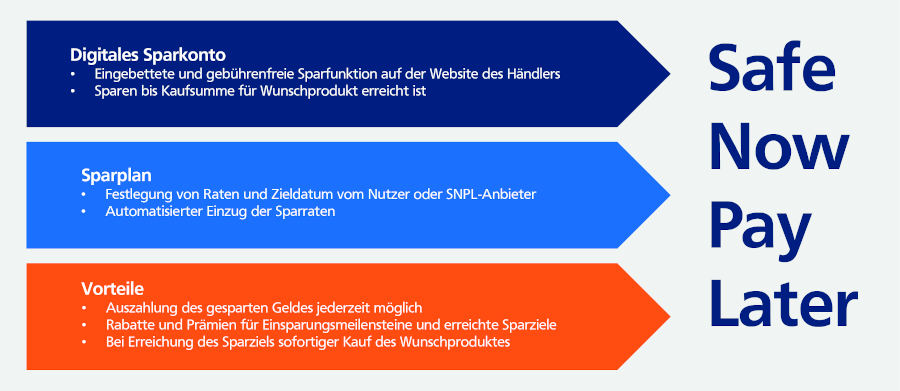

Auch die derzeit sich entwickelnde Gegenbewegung „Save Now, Pay Later“ (SNPL) ist nicht neu. Sie setzt auf Sparmöglichkeiten am Point of Sale. Eine Variante davon ist, auf der Händler-Website gebührenfrei eine Sparfunktion zu nutzen; eine andere ist, feste Sparraten von einem Kundenkonto einziehen zu lassen – wie bei einem klassischen Sparplan.

Alle diese Leistungsbausteine hinter BNPL und SNPL gehören in der analogen Welt zum Standardrepertoire der Banken.

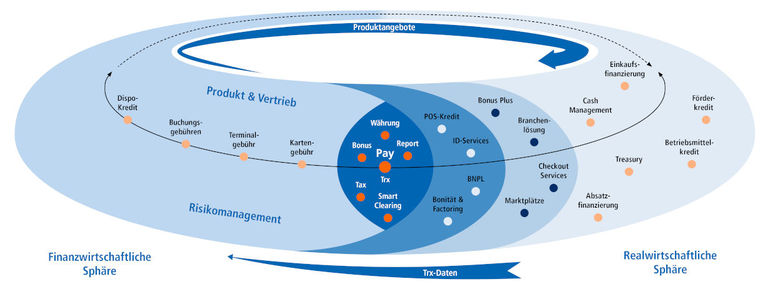

Fragt man nach den Ursachen, warum dieses Geschäft im digitalen Raum bisher an den Banken weitgehend vorbeiging, muss man neben der Zeit beanspruchenden Digitalisierung der Geschäftsprozesse die traditionelle Trennung von Banking und Payment in den Instituten nennen. Zu sehr ist man hier häufig noch den alten Denkmustern verhaftet. Dadurch konnte die immer stärkere Durchdringung der beiden Sphären nicht rechtzeitig erkannt werden. Im Hinblick auf weitere im Markt auftauchende Embedded-Finance-Angebote ist die Zeit allerdings reif für einen Perspektivwechsel.

Was lässt sich am Beispiel der BNPL-Anbieter lernen?

Drittanbieter brauchen diesen Perspektivwechsel erst gar nicht zu vollziehen: Sie denken konsequent vom Kunden her und eine Unterscheidung in Payment und Banking ist ihnen fremd. Ihre Produkte und Dienstleistungen sind auf Kundenwünsche zugeschnitten und auf Barrierefreiheit getrimmt. So können Konsumenten bei BNPL-Angeboten online das passende Finanzierungsmodell auswählen, ohne dafür die Website zu wechseln oder ein Formular ausfüllen zu müssen. Meist lassen sich Parameter wie Laufzeit und Ratenhöhe individuell festlegen und sogar im Nachhinein anpassen. So erfüllt BNPL die Bedürfnisse der Kunden nach Komfort, Schnelligkeit, Flexibilität und Transparenz.

Nicht-Banken bauen mit ihren BNPL-Angeboten oder anderen Finanzdienstleistungen ihre Marktmacht weiter aus, indem sie immer mehr Services selbst anbieten und hinter die hohen Mauern ihres Ökosystems holen. Das oberste Ziel ist es nicht unbedingt, mit ihren Finanzdienstleistungen Banken zu bekämpfen. Ihr Ziel ist es vielmehr, die Kunden an keiner Stelle dem Wettbewerb zu überlassen, zu attraktiv sind Transaktionsgeschäft und Kundendaten. Denn je mehr Transaktionen sie intern abwickeln, desto mehr Daten sammeln die Konzerne über ihre Kunden. Dieses Wissen hilft ihnen wiederum, passgenaue neue Produkte zu entwickeln – auch im Finanzbereich.

Überfällig: Banken denken um

Warum tun es Banken den BNPL-Anbietern nicht längst gleich? Eine aktuelle Credi2-Studie ist auf die Suche nach den Ursachen gegangen. Die Befragung von 120 Führungskräften deutscher Banken hat ergeben, dass diese das Potenzial von Embedded Finance lange unterschätzt hatten3. Ein Geschäftsmodell, das die Grenze zwischen Kreditinstituten und anderen Branchen verschwimmen lässt, schien nicht ins Portfolio zu passen. Als weitere Gründe nannten die Befragten fehlende Ressourcen und mangelndes Know-how.

Die positive Erkenntnis der Studie: In der deutschen Kreditwirtschaft hat ein Umdenken eingesetzt. Den Banken ist inzwischen klar geworden, dass sie den Zugang zum Kunden verlieren, wenn sie das Thema Embedded Finance Drittanbietern überlassen. Laut Credi2-Befragung ist den meisten Führungskräften bewusst, wie essenziell diese Kundenschnittstelle für die Banken ist. Wer im Internet ohne Aufwand direkt beim Bezahlen einen Kredit aufnehmen kann, wählt nicht freiwillig den häufig noch analogen Prozess bei seiner Hausbank. 63 Prozent der befragten Führungskräfte sind inzwischen überzeugt, dass Embedded Finance in die Strategie ihrer Bank passt.

3 Credi2-Studie „Embedded Finance: Now or Never?”, 02.05.2022.

Jetzt das Geschäft zurückholen

Eine intensive Beschäftigung mit dem Thema lohnt sich also. Denn der Markt mit digital eingebetteten Finanzleistungen wird weiterwachsen. Prognosen gehen für 2030 von einem weltweiten Umsatzpotenzial von 7,2 Billionen US-Dollar aus4. Aufgrund ihrer Finanzexpertise, Branchen- und Kundenkenntnis, Reichweite und Glaubwürdigkeit sind Finanzinstitute prädestiniert, passende Lösungen für die digitale Welt zu entwickeln – und die Kunden damit am Point of Sale zu versorgen. Das gilt insbesondere für die genossenschaftlichen Banken mit ihrer starken regionalen Präsenz und ihrer traditionell guten Beziehung zu den Unternehmen in ihrer Region. Ausgangs- und Endpunkt der Produktentwicklung müssen dabei immer die Bedürfnisse der Händler und Konsumenten sein, die meist nach einfachen, schlüsselfertigen Produkten suchen.

4 Mambu-AWS-Studie „Embedded Finance: Who Will Win the Battle for the Next Digital

Die aktuelle Marktlage nutzen

Gerade jetzt könnte sich Kreditinstituten eine neue Tür öffnen. Denn das Europäische Parlament diskutiert, eine Ausnahmeregelung, von der BNPL-Anbieter bislang profitieren, aufzuheben oder anzupassen. Wie der Rat der EU im Juni 2022 kommuniziert hat, sollen künftig auch Finanzierungsprodukte vorvertraglichen Informationspflichten und Bonitätsprüfungen unterliegen, die eines oder mehrere der folgenden Merkmale erfüllen5:

- Der Nettobetrag ist nicht höher als 200 Euro.

- Der Kredit wird zins- und entgeltfrei ausgegeben.

- Innerhalb von drei Monaten wird der Kredit beglichen.

Ziel ist es, im Sinne des Verbraucherschutzes Konsumentenkredite strenger zu regulieren, um so eine schleichende Verschuldung zu vermeiden. Eine Prüfung der Kreditwürdigkeit ab dem ersten Euro, wie sie einige Stimmen fordern, droht die nahtlose Verbindung von Check-out und Kredit, das Hauptmerkmal von BNPL, bürokratisch aufzublähen. Während manche Nicht-Banken diese Entwicklung mit Sorge verfolgen, können Banken gelassen bleiben, denn für sie ist nichts davon Neuland.

5 Rat der EU, Pressemitteilung „Verbraucherschutz: Rat legt Standpunkt zu neuen Vorschriften für Verbraucherkredite fest“, 09.06.2022.

Kunden im Ökosystem halten

Bei Embedded Finance und speziell bei „Buy Now, Pay Later“ geht es nicht nur darum, von einem boomenden Markt zu profitieren. Vielmehr steht die Schnittstelle zum Kunden und damit Daten und Cross-Selling-Potenziale auf dem Spiel. Das kooperative Zusammenarbeitsmodell der Genossenschaftlichen FinanzGruppe bietet den Volksbanken und Raiffeisenbanken jedoch eine gute Ausgangslage und kann in die digitale Welt transferiert werden, um neue, zusätzliche Kundenschnittstellen zu etablieren.

Ein gutes Beispiel dafür ist der von der genossenschaftlichen TeamBank AG entwickelte „ratenkauf by easyCredit“. Auch bei dieser Lösung gehen für den Konsumenten Kreditierungs- und Bezahlprozess durch die VR-Payment-Integration nahtlos ineinander über. Ein anderes Beispiel ist der von TEBA Kreditbank und VR Payment entwickelte B2B-Rechnungskauf. Für den Handel zwischen Unternehmen liefert der B2B-Rechnungskauf eine vollkommen digitale Lösung inklusive Factoring und automatischer Bonitätsprüfung in Echtzeit während des Check-outs.

Sowohl auf Privatkunden- als auch auf Firmenkundenseite gibt es großes Potenzial für genossenschaftliche „Embedded“-Lösungen. Die Finanz-Gruppe ist für den Wettbewerb mit einem eigenen Full Service Payment Provider gut aufgestellt. VR Payment versteht sich neben der reinen Abwicklung des Zahlungsverkehrs am PoS auch auf die Gestaltung von Kundenschnittstellen für die Ansprüche der Geschäftskunden der Genossenschaftsbanken. Vor dem Hintergrund des immer stärkeren Wettbewerbs durch Nicht-Banken sind der gemeinschaftliche Ausbau der Kundenschnittstelle innerhalb des genossenschaftlichen Ökosystems und die gemeinsame Erweiterung dessen das Gebot der Stunde. Angesichts der Marktdynamiken ist es schlichtweg nicht mehr egal, wer das Payment abwickelt und damit diese Schnittstelle zum Kunden kontrolliert.